宠物驱虫药市场新动向:国货崛起平价赛道

随着科学养宠理念的深入人心,定期为爱宠驱虫已成为宠物主人的普遍共识。驱虫药品不再只是偶尔的应急选择,而是逐渐融入宠物日常护理的必需品。如今,宠物主人在网上选购驱虫药品已变得司空见惯,便捷且高效。

数据来源于:宠物行业数据库

宠物行业数据库www.petslib.cn/

《2024抖音宠物驱虫药市场调研报告》揭示了消费者在网购驱虫药品时,对品牌的信任和依赖日益增强。头部品牌以其卓越的品质和口碑,赢得了宠物主人的青睐,占据了市场的主导地位。同时,国产品牌凭借其亲民的价格和可靠的产品质量,正逐渐在市场中崭露头角,赢得了越来越多消费者的认可和支持。

宠物驱虫药市场稳定增长 年轻消费者的驱虫意识更高

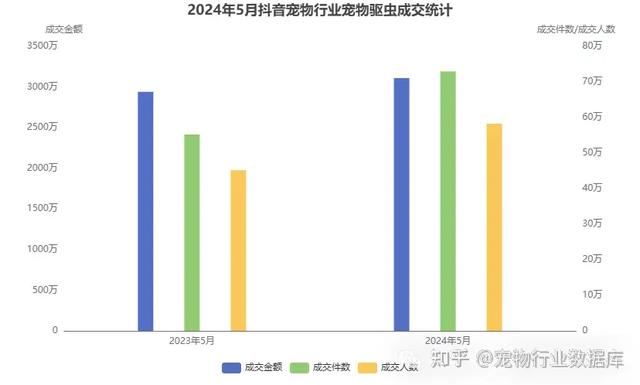

大盘趋势:5月销额近3000万,同比小幅增长

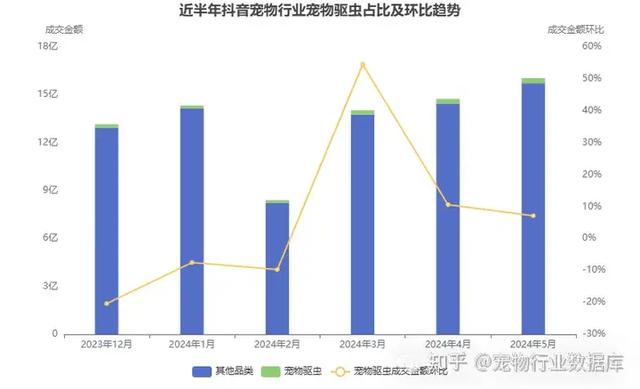

2024年5月抖音宠物行业宠物驱虫产品的成交金额达到2.7-3.4千万元,较2023年5月的2.6-3.2千万元,同比增长约5.7%。成交件数增长约32%。成交人数增长约29%。近半年来宠物驱虫产品在抖音宠物行业的占比逐渐上升,2024年3月环比增长54.49%。

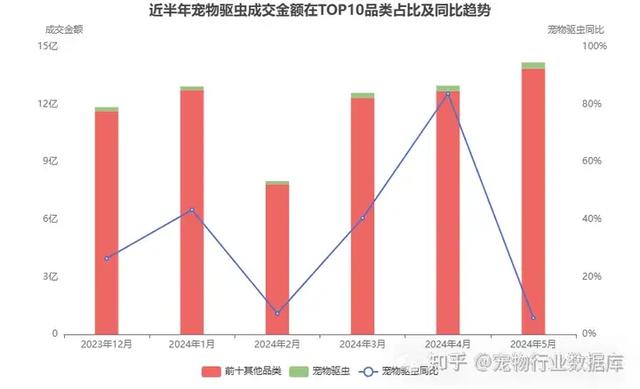

在整个抖音宠物市场,2024年5月猫主粮以23%的份额占据首位,其次是猫/狗美容清洁用品占14.22%,宠物活体占10.31%,猫零食(新)和犬主粮分别占10.26%和9.38%。

与此同时,宠物驱虫产品在TOP10品类中的占比也呈上升趋势,2024年4月同比去年增长了83.69%,反映出宠物驱虫产品在市场中的增长潜力。

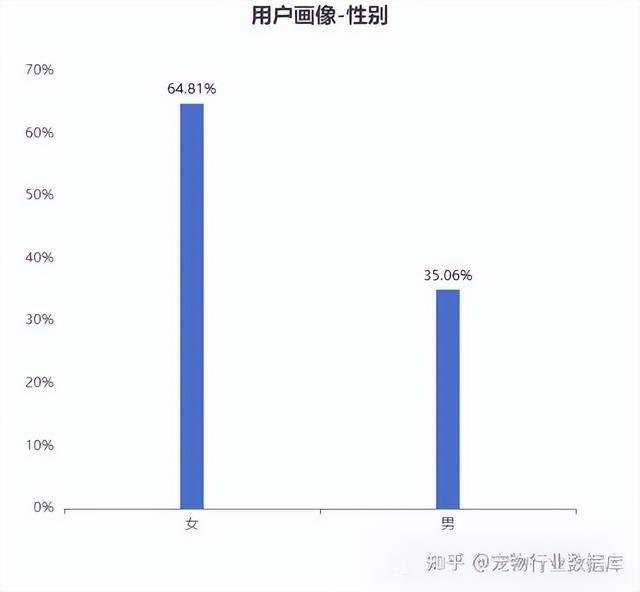

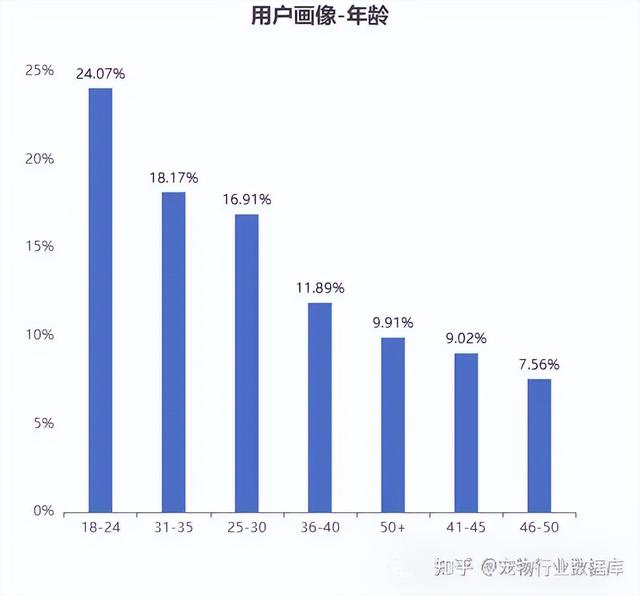

人群画像:女性为主,年轻用户群体是消费主力

宠物行业宠物驱虫产品用户画像数据显示,目标人群以以女性为主,年轻用户群体是消费主力。

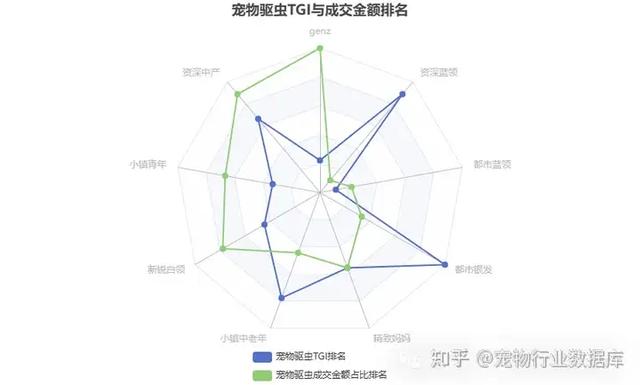

从九大人群画像来看,市场应重视中老年市场和高消费力的年轻群体

TGI指数显示, “都市银发”群体位居榜首,紧随其后的是“小镇中老年” ,而“都市蓝领”的关注度相对较低。

成交金额占比排名中, “genz”群体拔得头筹, “都市蓝领”则排名靠前。

这说明,尽管“都市银发”群体对宠物驱虫产品高度关注,实际购买力强劲的却是年轻一代“genz” 。

类目趋势:先降后升,显示出市场逐渐回暖的趋势

近一年抖音宠物驱虫产品的成交情况显示:

成交金额:从2023年6月的2.6-3.2千万元逐渐下降至次年2月的1.5-1.8千万元,随后开始回升,在2024年5月达到2.7-3.4千万元。同比数据显示,成交金额在2023年6月同比增长最高超过200%。

成交件数和人数:与成交金额相似,从2023年6月的高点逐渐下降,之后在2024年3月和4月有所回升。

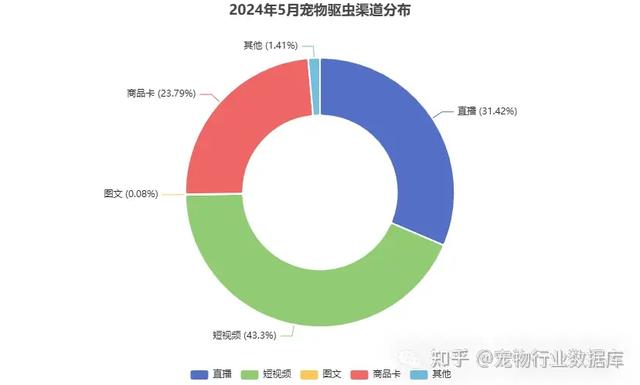

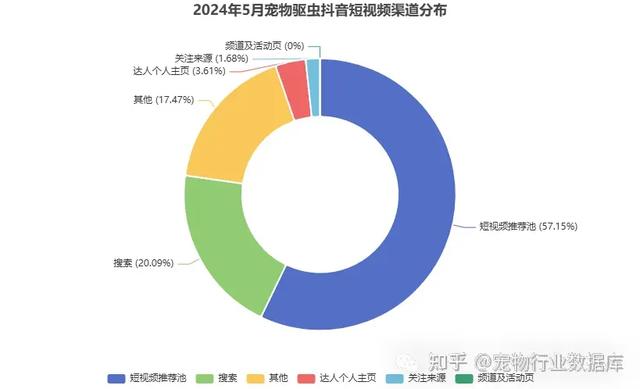

渠道分析:以短视频和直播为销售的主要渠道

短视频渠道以43.3%的占比成为最主要的销售渠道,其次是直播渠道,占31.42%,商品卡渠道占23.79%。

在短视频渠道内部,"短视频推荐池"是最主要的来源,占短视频渠道总成交金额的57.15%。"搜索"和"其他"分别占20.09%和17.47%。

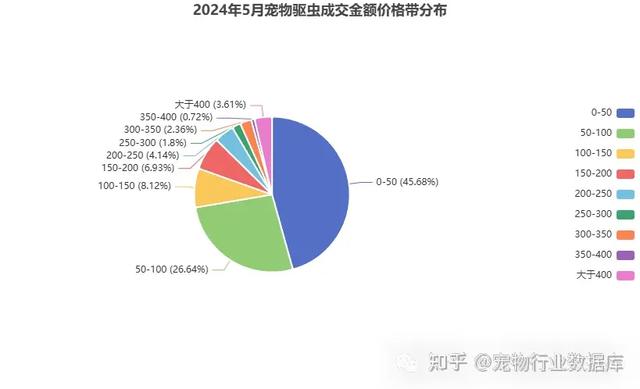

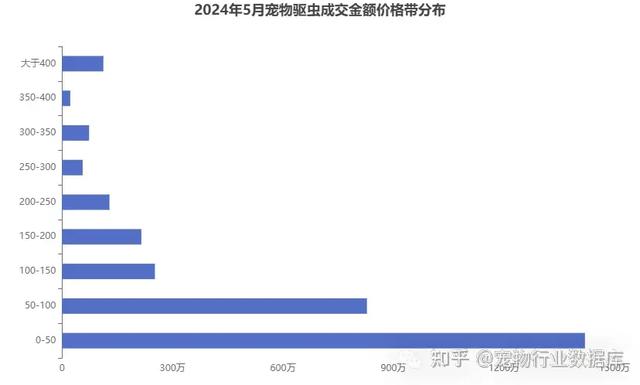

价格分析:低价产品占领主要市场

- 0-50元价格区间的产品以1.2-1.5千万元的成交金额占据了最大的市场份额;

- 50-100元区间的产品以7.4-9.1百万元的成交金额位居第二。

- 随着价格带的上升,成交金额逐渐减少,350-400元区间仅不足30万元。

卖点分析:注重驱虫效果、预防功能以及安全性

产品功能方面,"体内外同驱"和"体外驱虫"是热门卖点,显示出消费者偏好能够同时解决体内外寄生虫问题的产品。

"预防"和"安全"也是重要的考虑因素,消费者倾向于选择具有预防效果且使用安全的产品。

"除蚤"、"除虱子"、"除蜱虫"等词汇的频繁出现,揭示了消费者对特定寄生虫防治效果的关注。

"药"、"驱虫药"、"喷剂"、"喷雾"等词汇也表明了消费者在寻找多样化的驱虫解决方案。

前五品牌占据近七成市场份额 怡亲五月行业排名大幅上升

品牌格局:宠物驱虫市场则非常集中,由头部品牌主导

近半年抖音宠物行业市场集中度CR5在9%到11%之间波动,而CR6-10在4%到5%之间,"其他"品牌的市场份额高达84%至88%,市场竞争激烈。

宠物驱虫方面,CR5的市场份额显著高于整个宠物行业,从63%到73%不等,前五大品牌占据了市场的大部分份额。

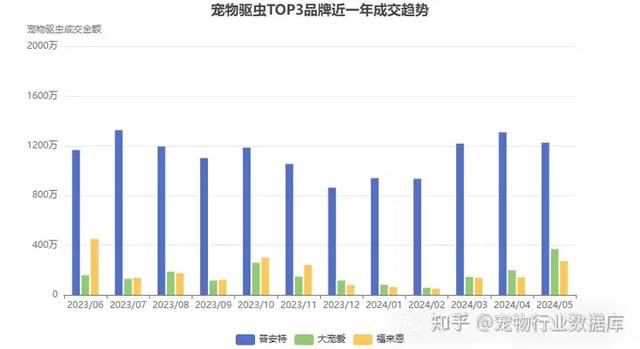

Top品牌:普安特占据首位,大宠爱和福来恩分别位列其后

至2024年5月,普安特在TOP10品牌中占据首位,大宠爱和福来恩分别位列其后。其他品牌如爱沃克/Advocate、派迪诺等虽有一定市场份额,但与前三名有较大差距。

TOP3品牌成交趋势显示:

普安特品牌表现强劲且稳定,近一年成交金额在800-1400万范围内波动

大宠爱品牌成交金额波动增长,2024年5月达到3.3-4.0百万元。

福来恩品牌成交金额波动较大,最低近50余万元。

Top3品牌解读

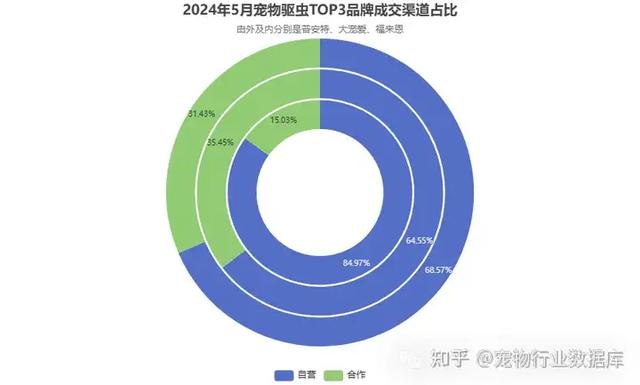

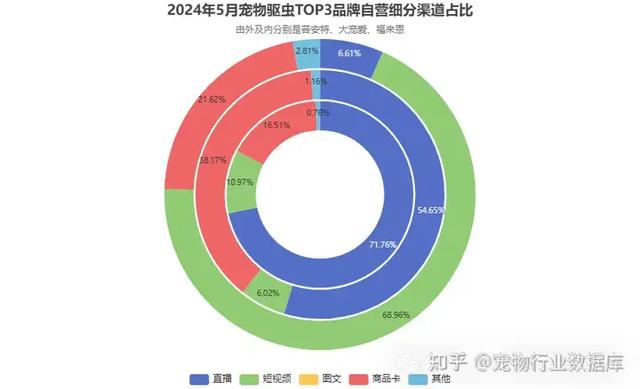

▶渠道分析

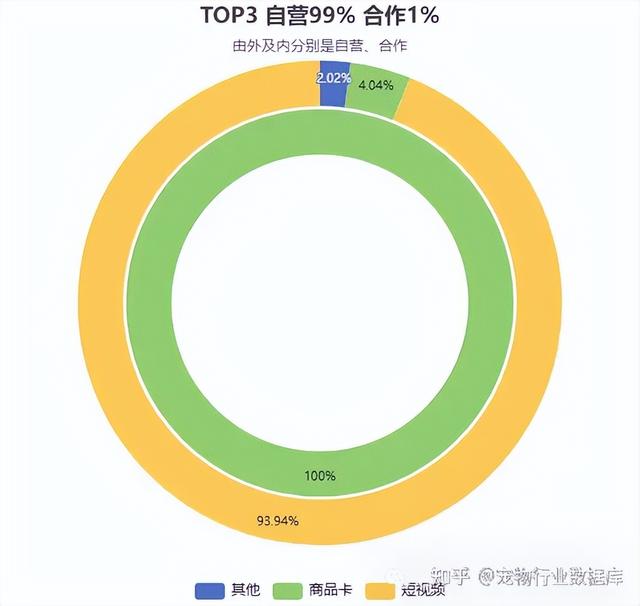

短视频和直播是主要的成交渠道。

2024年5月,普安特在成交渠道上以自营为主,占比达68.57%,合作渠道为31.34%;

大宠爱自营渠道成交占比64.55%,合作占比35.45%;

福来恩自营占比最高,为84.97%,合作为15.03%。

在自营细分渠道中,普安特短视频成交占主导地位,达5.2-6.3百万元;大宠爱直播成交1.2-1.4百万元;福来恩直播为1.5-1.8百万元。

▶渠道特点

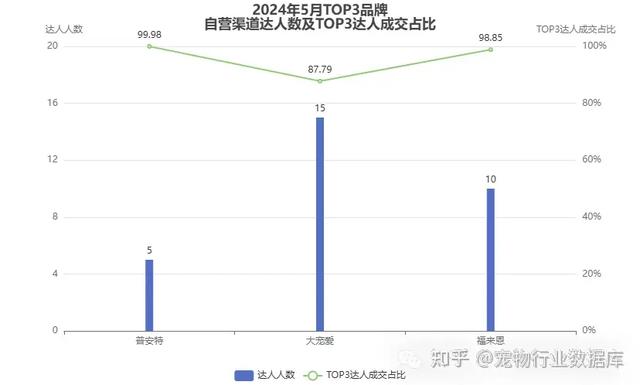

"大宠爱"凭借最多的达人合作数量(15人)展示了广泛的合作网络。

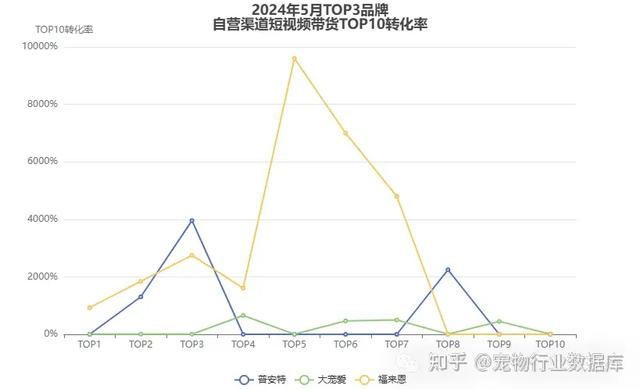

短视频带货方面:

"普安特"的转化率呈现两极分化,TOP3视频转化率惊人,其余表现较低;

"大宠爱"转化率分布均衡,多个位置均有不错表现;

"福来恩"则在TOP5至TOP7视频中展现了极高的转化率。

▶价位段分析

各品牌策略清晰,针对不同消费层级精准定位。

普安特主攻经济型市场,其产品主要集中在0-50元和50-100元价位段,占比分别达68.95%和56.47%。

大宠爱市场覆盖更广,除了在50-100元价位段占有20.1%,还在150-200元及200-250元价位段表现出色,体现出中高端市场的均衡布局。

福来恩则显著定位高端,150-200元为其核心价位段,占比67.44%,并在300-350元及大于400元价位段几乎垄断市场。

▶卖点分析

各品牌均围绕宠物健康,满足不同用户需求。

普安特主打猫咪狗狗通用、体内外同驱,强调无须吃药的便捷性与宠主推荐;

大宠爱专注于猫咪,尤其是幼猫与成猫的全方位保护,包括耳螨、跳蚤防治

福来恩则以高效体外驱虫为核心,提供温和配方,覆盖跳蚤、蜱虫等,并兼顾内外同驱方案。

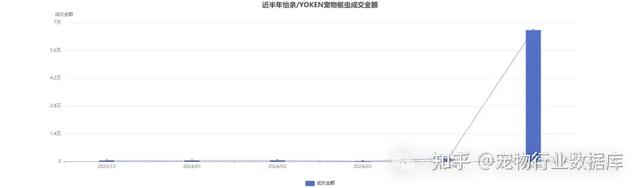

飙升品牌:怡亲/YOKEN驱虫药5月销售排名上升78名

近半年来,怡亲/YOKEN宠物驱虫产品的成交金额波动显著,2024年4月前,单月驱虫产品成交金额均在千元左右;2024年5月迎来爆发性增长,成交金额达到5.97-7.3万元,与4月相比,排名上升78名,抖音宠物驱虫产品品牌排行中第30名。

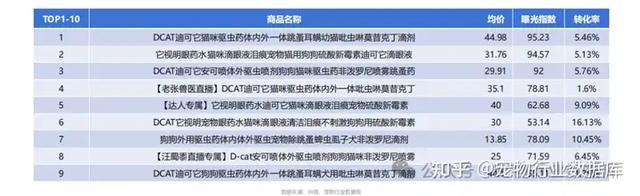

飙升品牌解读

▶商品转化

怡亲/YOKEN品牌旗下DCAT宠物驱虫产品销售火热,其驱虫药与眼药水位居前列,均价约30-45元间,曝光指数较高。

其中,常规款驱虫药转化率稳定在5%左右,直播推广款式波动较大,最高达16.13%,表明直播带货策略对提升转化率有显著影响。

▶渠道分析

怡亲/YOKEN品牌排名的迅速上升与合作渠道的爆发增长密不可分。

自营渠道从不足500元增至接近万元元,合作渠道更是实现了从百余元到超过6万元的大幅跃升

普安特多个单品进销量前十榜单 以低价高销量占领广阔市场

热门单品:普安特在中低价位带销量瞩目,福来恩与大宠爱则成功攻占高端市场一隅。

普安特品牌占据主导地位,其爱滴克系列,专为猫狗设计的通用体内外驱虫药,价位亲民(31-43元),成交金额高达413-505万元。

索来多的猫犬通用驱虫项圈以76元单价,紧随其后,成绩斐然,销售额介于113-139万元,交易量达1.68万枚。

福来恩凭借体内+体外驱虫组合装(标价351-432元),在高端市场稳固立足,销售额80-98万元。

热门单品解读

▶成交分析

TOP1单品5月中下旬成交金额达到峰值,最高点超过12万元,最低点为不到8万元。

TOP2单品成交金额波动较大,5月中上旬最高超过15万元,随后出现下降,月末有所回升,但未能超过月初高点。

TOP3单品整体趋势较为平稳,月中成交金额有所下降,最低点仅过3万元,随后逐渐回升,月末达到超过13万元的高点。

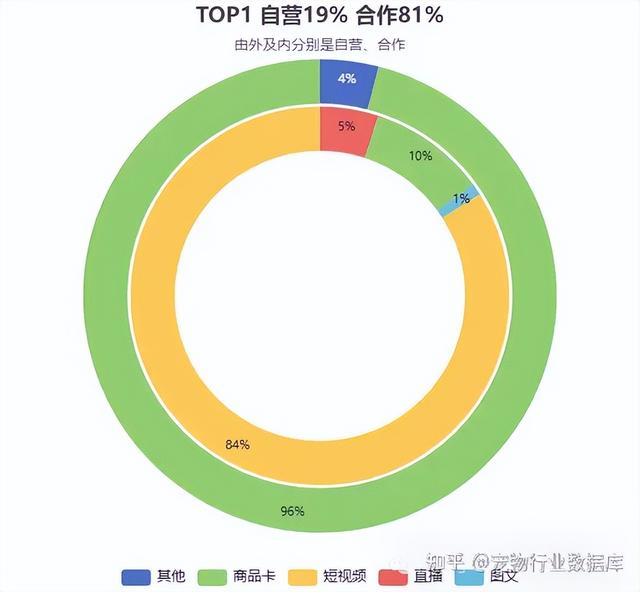

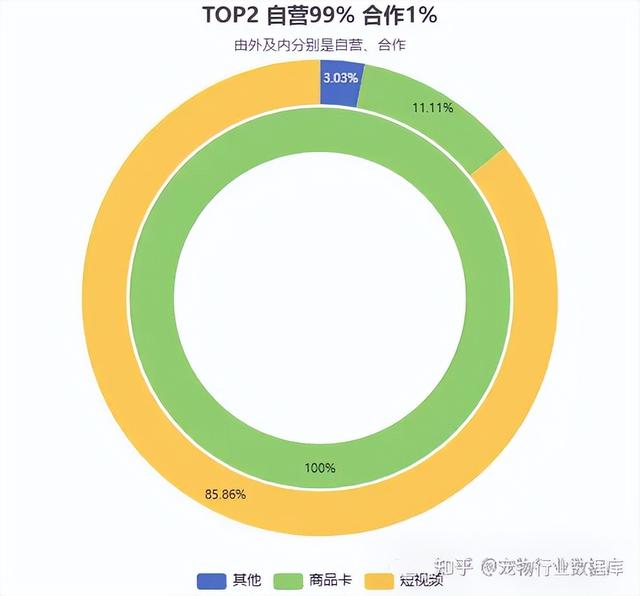

▶渠道分析

短视频和商品卡是推动销售的主要力量。

TOP1单品合作渠道占比81%,并且短视频销售在合作渠道中贡献了84%。

TOP2和TOP3单品中自营渠道占据了绝对主导地位。同时短视频在两者的自营渠道分别贡献了85.86%和93.94%。

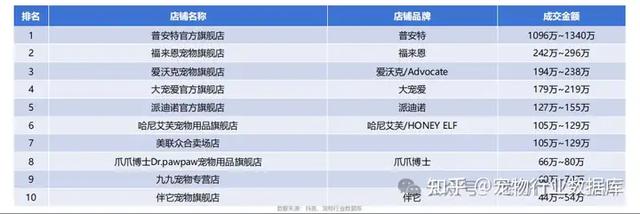

热门店铺:5月普安特、福来恩、爱沃克宠物旗舰店居销售前三

- 普安特官方旗舰店以1096-1340万的成交金额位居榜首。

- 福来恩宠物旗舰店242-296万居第二;

- 爱沃克宠物旗舰店以194-238万的成交金额位列第三位。

大宠爱、派迪诺官方旗舰店和哈尼艾芙宠物用品旗舰店紧随其后。其他店铺如爪爪博士Dr.pawpaw宠物用品旗舰店等成交金额则相对较低。

Top3店铺解读

▶成交构成

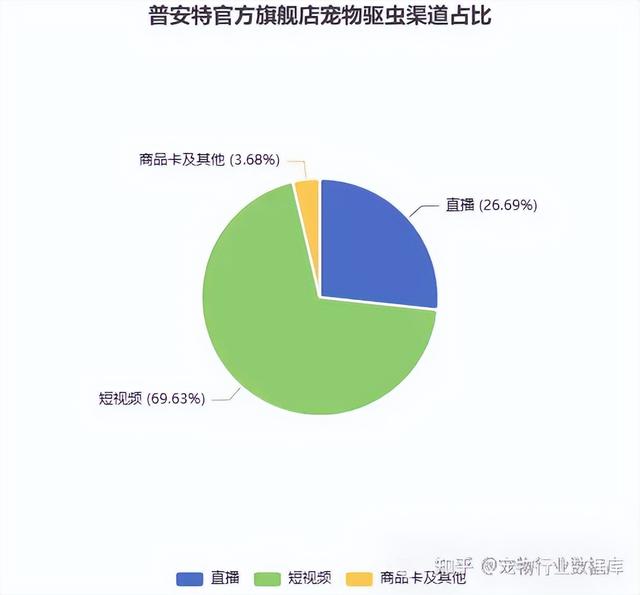

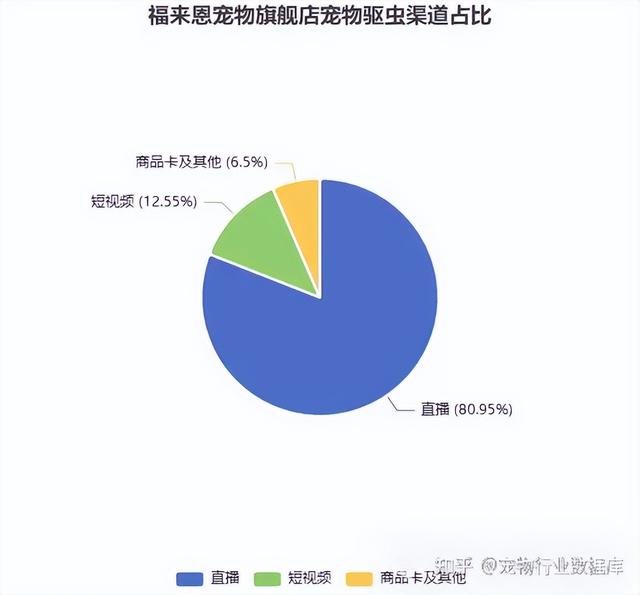

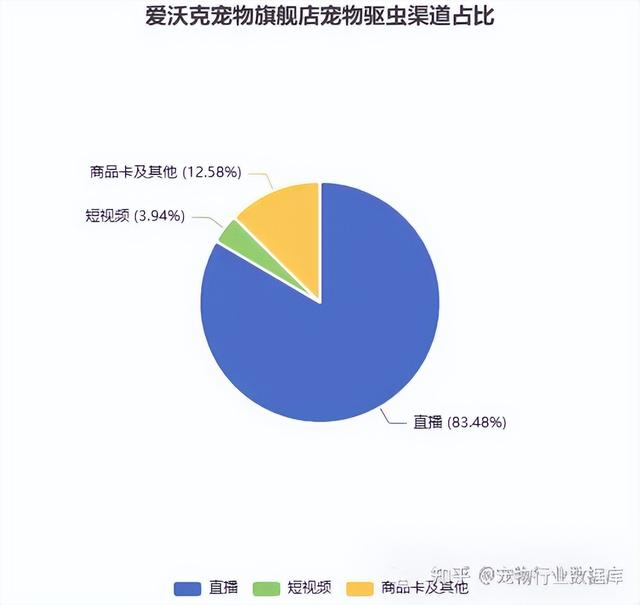

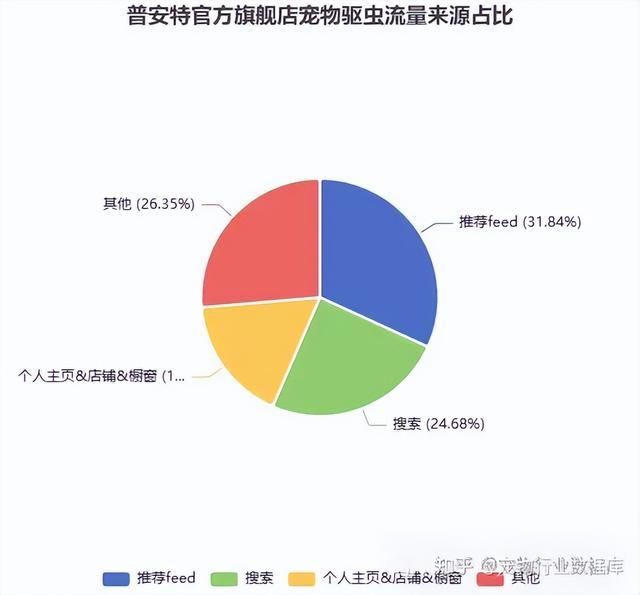

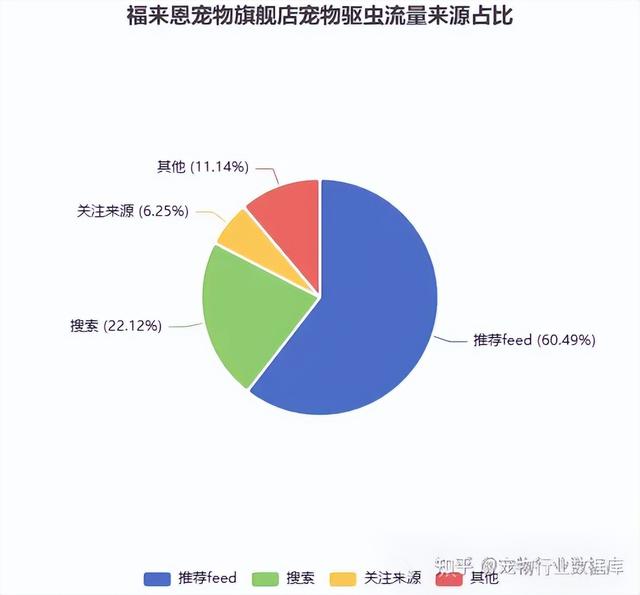

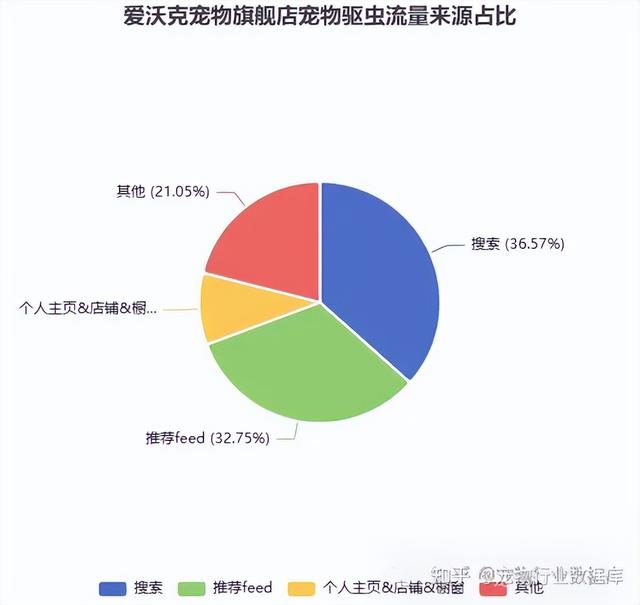

前三家旗舰店均以直播和短视频作为主要的销售渠道,但各有侧重。

2024年5月,普安特官方旗舰店的宠物驱虫产品销售主要依赖于短视频渠道,占比高达69.63%,其次是直播渠道,占26.69%。

福来恩宠物旗舰店、爱沃克宠物旗舰店以直播渠道为主导,分别占比80.95%和为83.48%。

▶流量数据

三家旗舰店的流量来源各有侧重,普安特官方旗舰店依赖推荐feed和搜索,福来恩宠物旗舰店主要依赖推荐feed,而爱沃克宠物旗舰店的流量来源较为均衡。

短视频达人带货略胜一筹 top1达人5月成交额最高近90万

带货达人:达人带货效果与营销策略、产品定位或粉丝购买力有关

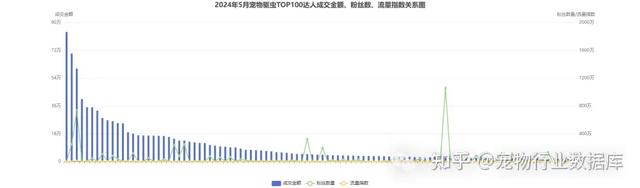

2024年5月宠物驱虫TOP100达人成交金额方面,最高成交金额达到75.57-92.37万元,而最低不足3万元。

粉丝数量和流量指数显示了达人的受众基础和影响力,其中粉丝数最高超过700万;流量指数最高为12.05万。

这些数据表明,达人的成交金额与粉丝数量和流量指数有一定的相关性,但并非总是成正比。

达人渠道:短视频达人在销售中发挥了重要作用

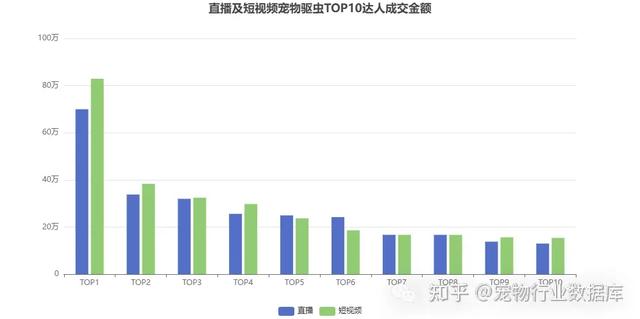

5月宠物驱虫TOP100达人的成交金额中,短视频达人以合计4.3-5.2百万元的成交金额领先。直播达人紧随其后,成交金额为4.0-4.9百万元。

在各自TOP10达人的成交金额方面,短视频达人的成交金额普遍较高,TOP1达人的成交金额达到75-92万元,而直播达人中TOP1的成交金额为63-77万元。

达人带货渠道解读

▶直播带货分析

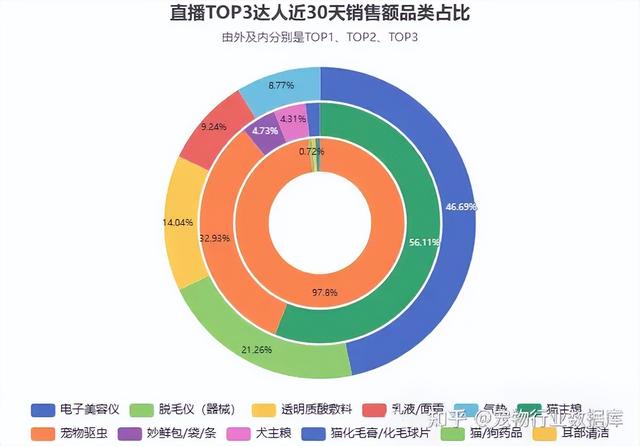

直播TOP3达人在近30天内的销售额品类占比显示,TOP1达人白白叶叶夫妇的品类集中在非宠物相关产品,TOP2达人小姜是宠医则以宠物食品为主,尤其是猫主粮,而TOP3达人九九宠物专营店几乎全部集中在宠物驱虫产品上。

在品牌销售方面,小姜是宠医以鲜朗品牌为主,占比44.79%,九九宠物专营店的大部分销售额来自大宠爱品牌,占比高达59.65%。

▶短视频带货分析

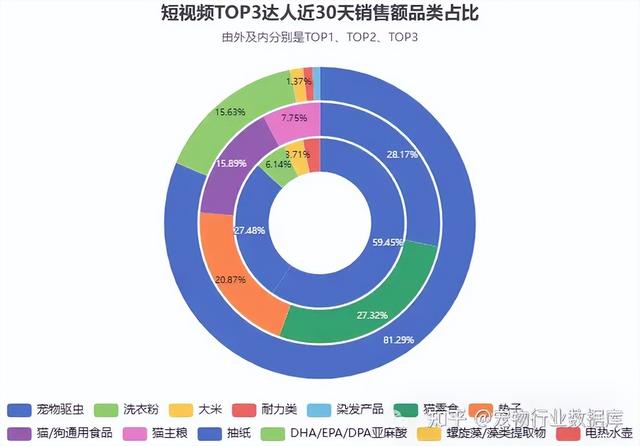

短视频TOP3达人近30天的销售额品类占比显示,宠物驱虫产品是3位达人最主要的销售品类,分别占据了其销售额的81.29%、28.17%和59.45%。

在品牌方面,普安特是所有三位达人共同且最主要的合作品牌,分别占其销售额的77.58%、22.08%和45.22%。

结语

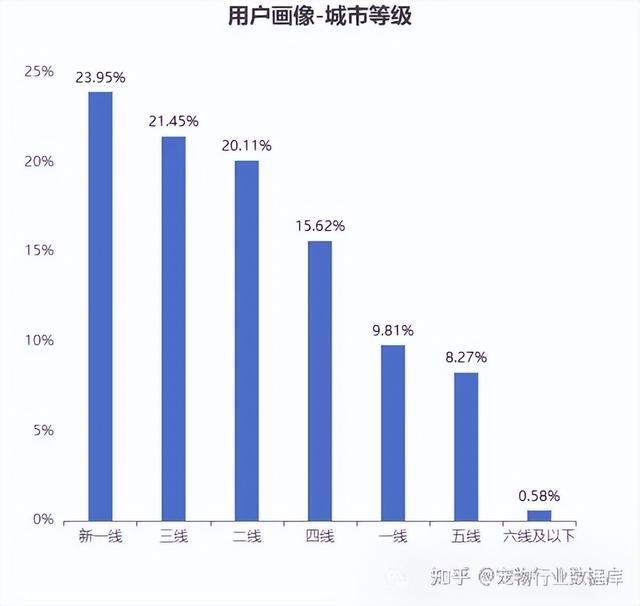

2024年5月宠物驱虫产品的成交金额保持同比增长,市场正处于稳步上升期。消费者人群画像揭示了女性和年轻用户为宠物驱虫产品的主要消费者,其中新一线城市用户占比最高。同时驱虫市场品牌集中度非常高,普安特、大宠爱和福来恩三大品牌占据了市场的大部分份额,显示出强大的品牌效应。

在产品方面,普安特品牌的爱滴克系列产品凭借亲民的价格和高销量成为市场的热门单品。价格带分布方面,0-50元价格区间的产品市场份额最大,消费者更倾向于中低价位的产品。同时消费者更注重产品的驱虫效果、预防功能以及安全性。此外,达人带货分析表明,短视频达人在宠物驱虫产品的销售中扮演了关键角色,其中普安特品牌在短视频达人销售额中占据主导地位。

数据来源:宠物行业数据库

宠物行业数据库www.petslib.cn/

鲁公网安备37020202370212号

鲁公网安备37020202370212号